Ratgeber Alles über die Zinsstrukturkurve

Die Zinsstrukturkurve ist ein Schlüsselelement der Finanzwelt, das die Zinsen für Anlagen verschiedener Laufzeiten abbildet und Einblicke in die Wirtschaftslage und zukünftige Entwicklungen gewährt.

Die Essenz der Zinsstrukturkurve: Ein Finanzinstrument entschlüsselt

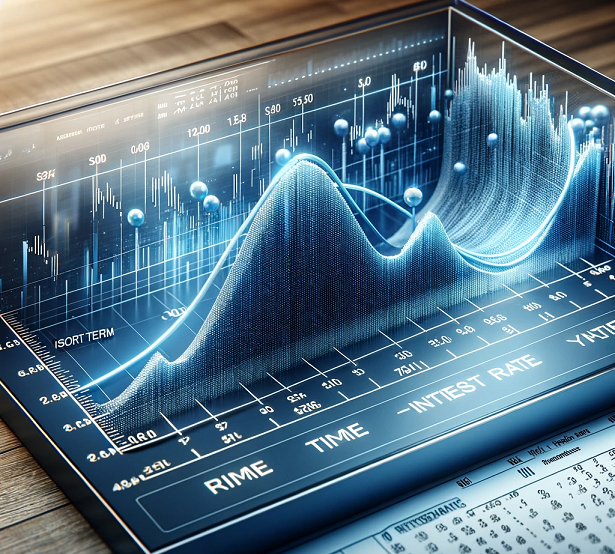

Im Herzen der Finanzwelt verbirgt sich ein Schlüsselelement, das Anleger und Analysten gleichermaßen fasziniert – die Zinsstrukturkurve. Als grafische Darstellung veranschaulicht sie die Zinsen von Anlagen verschiedener Laufzeiten zum aktuellen Zeitpunkt. Doch was genau spiegelt diese Kurve wider und warum gilt sie als Gradmesser der Wirtschaft? Im Kontext des Finanzmarktes liefert die Zinsstrukturkurve nicht nur Aufschlüsse über die gegenwärtige Zinslandschaft, sondern ermöglicht auch Prognosen über die zukünftige Wirtschaftsentwicklung.

Die Anatomie der Zinsstrukturkurve: Kennenlernen der Formen

Mit drei Hauptvarianten der Zinsstrukturkurve – der normalen, der flachen und der inversen Kurve – sind spezifische wirtschaftliche Szenarien verknüpft. Beginnen wir mit der normalen Zinsstrukturkurve, bei der die Zinssätze mit länger werdender Laufzeit ansteigen. Dieses Verhalten signalisiert eine erwartete Inflation und ein gesundes Wirtschaftswachstum. Im Kontrast dazu steht die flache Zinsstrukturkurve, die auf einen Wendepunkt hindeutet und wo kurz- und langfristige Zinsen kaum unterschiedlich sind. Eine inverse Zinsstrukturkurve, bei der kurzfristige Zinsen höher sind als langfristige, wird häufig als Vorbote für wirtschaftliche Abschwünge und mögliche Rezessionen gedeutet.

Einflussnahme der Geldhüter: Die Rolle der Zentralbanken

Die Zentralbanken spielen bei der Gestaltung der Zinsstrukturkurve eine nicht zu unterschätzende Rolle. Institutionen wie die Europäische Zentralbank (EZB) und die Federal Reserve (Fed) beeinflussen durch ihre Leitzinspolitik maßgeblich die kurzfristigen Zinsen. Damit haben sie einen direkten Einfluss auf den unteren Teil der Kurve. Langfristige Zinsen hingegen sind stärker von den Markterwartungen und somit von den Erwartungen der Anleger geprägt. Die Zinsstrukturkurve fungiert also als Bindeglied zwischen der Geldpolitik und den Markterwartungen.

Praktische Relevanz: Von Anleihenbewertung bis Kreditvergabe

Die Zinsstrukturkurve ist mehr als nur ein abstraktes Konzept, sie hat durchaus handfeste Anwendungen in der Finanzwelt. Für die Bewertung von Anleihen ist sie beispielsweise unerlässlich. Die Prämisse dabei ist, dass Anleihen mit verschiedenen Laufzeiten auf Basis der herrschenden Zinsstrukturkurve bepreist werden. Dies beeinflusst nicht nur die Rendite, die Anleger erwarten können, sondern auch die Kreditvergabe der Banken. Höhere langfristige Zinsen bedeuten in der Regel auch, dass Banken gewillter sind, Kredite zu vergeben, da sie von der Zinsdifferenz profitieren.

Über den Horizont hinaus: Was die Zinsstrukturkurve allein nicht verrät

So aufschlussreich die Zinsstrukturkurve auch sein mag, sie sollte nicht isoliert betrachtet werden. Weitere wirtschaftliche Indikatoren, politische Ereignisse und globale Trends fließen in die Zinslandschaft mit ein und können die Zinsstrukturkurve beeinflussen oder gar verzerren. Experten raten daher, sie als eines von mehreren Instrumenten in der Analyse der Finanzmärkte zu nutzen.

Die Schattierungen erkennen: Typen der Zinsstrukturkurven im Vergleich

Neben den klassischen Formen der Zinsstrukturkurven gibt es weitere Feinheiten zu beachten. So zeigt eine steigende Zinsstrukturkurve nicht nur eine Normalität an, sondern könnte auch Anzeichen für einen Boom oder eine Überhitzung der Wirtschaft sein. Eine stark abfallende Kurve könnte auf eine bevorstehende deutliche Zinssenkung oder auf Panik in den Märkten hinweisen. Auch volatile Kurven, gekennzeichnet durch häufige Richtungswechsel, verdeutlichen eine Unsicherheit unter den Marktteilnehmern.

Das Fundament steht: Die Theorie hinter der Kurve

Die theoretischen Grundlagen der Zinsstrukturkurve sind essenziell für ein tiefgehendes Verständnis. Die Erwartungstheorie postuliert, dass die langfristigen Zinsen eine Zusammensetzung aus den zukünftig erwarteten kurzfristigen Zinsen sind. Die Liquiditätspräferenztheorie geht davon aus, dass Anleger für das Halten längerfristiger Anlagen eine Prämie erwarten, welche die höheren langfristigen Zinsen begründet. Der Marktsegmentierungsansatz sieht die Risikopräferenzen der Anleger als bestimmend für die Zinsstruktur, indem unterschiedliche Anlegergruppen jeweils bevorzugt in bestimmte Laufzeiten investieren.

Die Wellen des Marktes surfen: Zinsstrukturkurve als Prognoseinstrument

Anleger und Analysten nutzen die Zinsstrukturkurve intensiv, um zukünftige Entwicklungen am Markt abzuschätzen. Wenn die Kurve beispielsweise eine Inversion aufweist, können Portfolios frühzeitig auf mögliche Rezessionen ausgerichtet werden. Umgekehrt können steile Kurven Investoren ermutigen, in Aktien zu investieren, die in einem wachsenden Wirtschaftsumfeld florieren könnten.

Zinsderivate & Co.: Die vielfältige Nutzung der Zinsstrukturkurve

Neben der Bewertung von Anleihen und der Prognose über die wirtschaftliche Zukunft wird die Zinsstrukturkurve auch bei der Bewertung und dem Handel von Zinsderivaten eingesetzt. Unternehmer nutzen die Informationen für ihre Investitionsentscheidungen und auch die Kreditkonditionen, die Banken ihren Kunden bieten, hängen mit der Form der Zinsstrukturkurve zusammen.

Unter der Lupe: Wie entsteht eine Zinsstrukturkurve?

Die Erstellung einer Zinsstrukturkurve ist ein analytischer Prozess, bei dem Zinsen verschiedener Laufzeiten aufgetragen werden. Dabei wird differenziert zwischen Geldmarkt- und Kapitalmarktzinsen, wobei eine genauere Analyse weitere Unterteilungen vornimmt. Diese verschiedenen Zinssätze reflektieren die unterschiedlichen Konditionen, zu denen sich Investoren Geld leihen oder verleihen können.

Die Zinsstrukturkurve in der Praxis: Ein Beispiel

Ein veranschaulichendes Beispiel ist die Betrachtung der Zinsstrukturkurve im Vorfeld der Finanzkrise von 2008. Die Kurve zeigte eine klare Inversion, was manche Analysten als Warnsignal deuteten und was im Nachgang als korrekte Voraussage der kommenden Krisenjahre interpretiert wurde. Ein solches Beispiel unterstreicht, wie die Zinsstrukturkurve zum Interpretieren und Reagieren auf Marktsignale dienen kann.

Die Zinsstrukturkurve verstehen: Eine Tabelle zur Veranschaulichung

| Laufzeit | Normale Zinsstruktur | Flache Zinsstruktur | Inverse Zinsstruktur |

|---|---|---|---|

| Kurzfristig | Niedrig | Mittel | Hoch |

| Mittelfristig | Mittel | Mittel | Niedrig bis mittel |

| Langfristig | Hoch | Mittel | Niedrig |

Die Tabelle verdeutlicht die charakteristischen Zinssätze für die verschiedenen Laufzeiten bei den drei klassischen Formen der Zinsstrukturkurve.

Häufig gestellte Fragen zur Zinsstrukturkurve

Was versteht man unter der Zinsstrukturkurve?

Unter der Zinsstrukturkurve versteht man eine grafische Darstellung, die die Beziehung zwischen den Zinsen und den Laufzeiten von Anleihen zum aktuellen Zeitpunkt zeigt. Diese Kurve ermöglicht es, einen Einblick in die momentane Zinssituation und zukünftige Markterwartungen zu gewinnen.

Welche Zinsstrukturen gibt es?

Generell unterscheidet man zwischen normalen, flachen und inversen Zinsstrukturkurven. Eine normale Kurve zeigt höhere Zinsen bei längerer Laufzeit, während eine flache Kurve auf ein Angleichen der Zinsen für alle Laufzeiten hinweist. Eine inverse Kurve schließlich zeichnet sich durch höhere Zinsen bei kürzeren Laufzeiten aus.

Was sagt eine inverse Zinsstrukturkurve aus?

Eine inverse Zinsstrukturkurve wird oft als Indikator für eine bevorstehende Rezession angesehen. Sie impliziert, dass die Anleger kurzfristige Anlagen gegenüber langfristigen bevorzugen, was auf die Erwartung sinkender Zinsen und einer abkühlenden Wirtschaft hindeutet.

Wie entsteht eine inverse Zinsstrukturkurve?

Die Entstehung einer inversen Zinsstrukturkurve kann durch verschiedene Faktoren bedingt sein, etwa durch eine restriktive Geldpolitik der Zentralbanken, die die kurzfristigen Zinsen erhöht, oder durch einen Rückgang der langfristigen Zinsen, der durch eine gedrückte Inflationserwartung oder eine Flucht in sichere Anlagen ausgelöst werden kann.

Die globale Vernetzung: Zinsstrukturkurven und ihre weltweiten Implikationen

In einer globalisierten Welt stehen die Zinsstrukturkurven verschiedener Länder zueinander in Beziehung. Wenn etwa die US-amerikanische Zinsstrukturkurve eine Veränderung aufweist, hat das oft auch Auswirkungen auf die Märkte in Europa und Asien. Globale Investoren verschieben ihr Kapital basierend auf den renditeträchtigsten und sichersten Anlagemöglichkeiten, was zu einer Anpassung der Zinsen über Ländergrenzen hinweg führt.

Ein weiterer Aspekt dieser Vernetzung ist das Konzept des Currency Carry Trade. Dabei leihen sich Investoren Geld in einer Währung mit niedrigem Zinsniveau, um in eine Währung mit höherem Zinsniveau zu investieren. Die Zinsstrukturkurve ist somit ein kritischer Faktor bei der Wahl der Währungen für diese Art von Geschäften und beeinflusst dadurch Währungsbewegungen und damit verbunden, die internationale Handelsdynamik.

Die Zinsstrukturkurve und der Einfluss von Kreditratings

In der Finanzwelt ist die Bonität eines Schuldners ein entscheidender Faktor, und Kreditratings sind aussagekräftige Indikatoren dafür. Ratings beeinflussen nicht nur die Zinsen, die ein Kreditnehmer zahlen muss, sondern prägen auch die Zinsstrukturkurve selbst. Wenn hoch bewertete Unternehmen oder Staaten Anleihen ausgeben, tendieren die entsprechenden Punkte auf der Zinsstrukturkurve zu niedrigeren Renditen im Vergleich zu denen mit niedrigeren Ratings.

Diese Dynamik führt zu einer Differenzierung innerhalb der Zinslandschaft, bekannt als credit spread. Während die grundlegende Form der Kurve durch staatliche Wertpapiere definiert wird, sorgen Unternehmensanleihen unterschiedlicher Bonitätsstufen für weitere Nuancen. Somit dienen Zinsstrukturkurven auch als Spiegel der Kreditwürdigkeit und helfen Investoren, das Risiko gegen die Rendite abzuwägen.

Interaktion mit Makroökonomischen Indikatoren

Die Zinsstrukturkurve ist eng mit anderen makroökonomischen Indikatoren verknüpft. So könnte eine Änderung in der Inflationserwartung, die beispielsweise durch Veränderungen im Konsumgüterpreisindex (CPI) signalisiert wird, eine Verschiebung in der Kurve nach oben oder unten bewirken. Ebenso kann die Arbeitsmarktentwicklung, gemessen anhand der Arbeitslosenquote, Einfluss auf die Kurve nehmen, wenn diese auf Veränderungen im Wirtschaftswachstum hindeutet.

Zudem kann die staatliche Fiskalpolitik, wie etwa die Ankündigung neuer Staatsschulden oder Veränderungen in der Besteuerung, zu einer Neubewertung der langfristigen Zinsen führen. Dies unterstreicht, dass die Zinsstrukturkurve nicht nur ein Produkt der Geldpolitik ist, sondern auch ein Barometer für die allgemeine Wirtschaftslage darstellt.

Zinsstrukturkurven als Indikator für Anlagestrategien

Investoren und Portfoliomanager nutzen die Informationen der Zinsstrukturkurve, um Anlageentscheidungen zu treffen. Änderungen in der Kurve können beispielsweise dazu führen, dass sie ihre Strategien zwischen Festzinsanlagen und Variabel verzinslichen Anleihen (Floatern) anpassen. Eine Flachheit oder Inversion der Kurve könnte zu bevorzugt kürzeren Laufzeiten führen, während eine normale, steil ansteigende Kurve ein gutes Umfeld für länger laufende Anleihen darstellt.

Solche strategischen Weichenstellungen auf Basis der Zinsstruktur sind Teil des aktiven Portfoliomanagements. Sie dienen der Optimierung von Rendite und Risiko entsprechend der verfügbaren Marktinformationen und der Ausnutzung potentieller Ineffizienzen am Kapitalmarkt.

Monetäre Politik im Fokus: Fed-Watch und EZB-Entscheidungen

Die Zinsstrukturkurve reagiert äußerst sensibel auf die Geldpolitik der großen Zentralbanken. Investoren weltweit betreiben sogenanntes Fed-Watching, indem sie die Ankündigungen und Maßnahmen der US-amerikanischen Federal Reserve im Hinblick auf deren Auswirkungen auf die Zinsstruktur analysieren. Gleiches gilt für die Entscheidungen der Europäischen Zentralbank (EZB), deren Politik sich direkt auf die Kurvenverläufe im Euroraum auswirkt.

Erwartungen hinsichtlich Leitzinsanpassungen oder quantitativer Lockerungen fließen in die Bewertung verschiedener Laufzeiten ein und werden somit in der Struktur der Zinskurven widergespiegelt. Derartige Entscheidungen können Zinswenden einleiten und damit die Zinsstrukturkurve und damit verbundene Investitionsstrategien wesentlich beeinflussen.

Themen

Neues aus dem Ratgeber

Die Zukunft des Geldmarkts: Chancen und Herausforderungen

Der Geldmarkt – das lebenswichtige, oft unsichtbare Fundament unseres Finanzsystems, wo kurzfristige Kapitalflüsse zwischen Banken und Unternehmen gesteuert werden.

Mehr lesen

Alles über Geldmarktfonds: Chancen und Risiken

Die Welt der Geldmarktfonds - sichere, liquide Anlageoptionen, die höhere Renditen als traditionelle Sparkonten bieten und wenig Risiko bergen. Ideal für Anleger, die auf schnellen Zugriff auf ihr Kapital setzen.

Mehr lesen

Die Top Banken mit 4 % Zinsen: Aktuelle Übersicht und Angebote

Die Zinswelt ist im Umbruch: Einige Banken locken mit bis zu 4 % Zinsen. Unser Artikel zeigt auf, welche Anbieter diese Konditionen bieten und gibt Tipps, worauf Sparer achten sollten, um attraktive Zinssätze klug zu nutzen.

Mehr lesen

Deutschland: Aktuelle Inflationsrate auf Rekordhoch

Entdecken Sie die Dynamik der Inflation in Deutschland: von einem Höchststand 2022 bis zur jüngsten Rate von 3,7% im Dezember 2023. Dieser Blogartikel analysiert die treibenden Faktoren, psychologische Aspekte, geldpolitische Reaktionen.

Mehr lesen

Die Zukunft des Zinsmarktes: Prognosen und Entwicklungen

Erfahren Sie, wie der Zinsmarkt als Kernelement der Finanzen funktioniert, welche Faktoren Zinssätze beeinflussen und wie Sie als Anleger von den vielfältigen Produkten und Strategien auf dem Zinsmarkt profitieren können.

Mehr lesen